SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Полюс – завершение байбэка акций, влияние на бонды - Ренессанс Капитал

- 27 июля 2023, 17:15

- |

Вчера (26 июля) Полюс завершил приём заявок в рамках крупномасштабного выкупа акций. В результате долг компании увеличится на $6,3 млрд а про-форма коэффициент чистый долг/ EBITDA’2022 до 3,5x. Так как у российских банков имеется проблема наличия избыточного объёма активов в «недружественных» валютах, наиболее вероятным источником финансирования байбэка, кроме имеющейся у компании ликвидности, являются банковские обеспеченные рублёвые ссуды (возможно частичное финансирование в CNY). Выкупаемые акции почти наверняка будут служить обеспечением по полученной ссуде и не смогут быть использованы компанией в M&A. Можно также предположить, что транзакция может фасилитировать миграцию долларовых ссуд, полученных прежними контролирующими акционерами компании по залог её акций, на баланс Полюса в рублёвой/юаневой форме (по состоянию на середину 2020 года объём таких ссуд оценивался в $3,7 млрд).

Влияние транзакции на кредит эмитента пока видится как умеренно-негативное без прямых последствий для бондов, так как финансирование сделки через банковские инструменты не влияет на технический фон в уже обращающихся бумагах.

( Читать дальше )

Влияние транзакции на кредит эмитента пока видится как умеренно-негативное без прямых последствий для бондов, так как финансирование сделки через банковские инструменты не влияет на технический фон в уже обращающихся бумагах.

( Читать дальше )

- комментировать

- 301

- Комментарии ( 0 )

Новости рынков |Фосагро завершил выпуск ЗО - Ренессанс Капитал

- 25 июля 2023, 17:22

- |

На прошлой неделе завершились сроки размещения замещающих облигаций (ЗО) на оба выпуска еврооблигаций Фосагро, проводившегося с 3 июля. В результате эмитент разместил большой объём бумаг в обоих выпусках – $357 млн в Фосагро ЗО-25 (71% от объёма замещённого евробонда) и $383млн в ЗО-28 (77%).

Учитывая, что обмен производился только по физической поставке бумаг, высокий коэффициент замещения можно объяснить не столько большим объёмом бумаг с физическим хранением в НРД (менее 25% в каждом из выпусков), сколько обменом большого объёма бумаг с правами, учитываемыми в локальной инфраструктуре и с физическим хранением во внешнем периметре (более 50% в каждом выпуске) и, видимо, отсутствием проблем при депозитарных переводах в Euroclear/Clearstream. Фосагро не проводил публично анонсированных байбэков евробондов ни в НРД, ни во внешнем периметре.

Оба выпуска ЗО начали торговаться с середины прошлой недели. Большой объём бумаг, обменянных из внешнего периметра, довольно существенно сказался на динамике котировок в первые несколько дней торгов. Котировки ЗО-25 снизились до 91,4 п.п. (доходность 9,55%, спред к ГазК-26Д минус 50 б.п.), котировки ЗО-28 снизились до 73,2 п.п. (доходность 9,5%, спред к ГазК-28Д также минус 50 б.п.). Bid-Ask спред в биржевом стакане сузился до 0,20–0,25 п.п.

( Читать дальше )

Учитывая, что обмен производился только по физической поставке бумаг, высокий коэффициент замещения можно объяснить не столько большим объёмом бумаг с физическим хранением в НРД (менее 25% в каждом из выпусков), сколько обменом большого объёма бумаг с правами, учитываемыми в локальной инфраструктуре и с физическим хранением во внешнем периметре (более 50% в каждом выпуске) и, видимо, отсутствием проблем при депозитарных переводах в Euroclear/Clearstream. Фосагро не проводил публично анонсированных байбэков евробондов ни в НРД, ни во внешнем периметре.

Оба выпуска ЗО начали торговаться с середины прошлой недели. Большой объём бумаг, обменянных из внешнего периметра, довольно существенно сказался на динамике котировок в первые несколько дней торгов. Котировки ЗО-25 снизились до 91,4 п.п. (доходность 9,55%, спред к ГазК-26Д минус 50 б.п.), котировки ЗО-28 снизились до 73,2 п.п. (доходность 9,5%, спред к ГазК-28Д также минус 50 б.п.). Bid-Ask спред в биржевом стакане сузился до 0,20–0,25 п.п.

( Читать дальше )

Новости рынков |Борец Капитал начинает доразмещение ЗО - Ренессанс Капитал

- 24 июля 2023, 15:38

- |

Борец Капитал – оншорный SPV Группы Борец, производителя насосного оборудования, сегодня (24 июля) начинает доразмещение замещающих облигаций (ЗО) БорецК ЗО-26 (замещает еврооблигации Borets International-26, в обращении осталось $129 млн бумаг). Как и при первичном размещении выпуска ЗО, проводившемся в ноябре 2023 года, бумаги будут обмениваться, как по поставке, так и по «уступке прав требований». Использование «уступки прав требований» при первичном размещении ЗО привело к довольно высокому объёму размещения (выпущены бумаги номиналом $221 млн или 63% от замещаемого выпуска еврооблигаций).

Сроки направления оферт: 24 июля – 7 августа 2023 года, расчёты планируется завершить до 16 августа, возможна подача коллективных оферт от брокеров, вопросы, связанные с доразмещением, можно задавать непосредственно эмитенту (Borcap2026@borets.ru).

( Читать дальше )

Сроки направления оферт: 24 июля – 7 августа 2023 года, расчёты планируется завершить до 16 августа, возможна подача коллективных оферт от брокеров, вопросы, связанные с доразмещением, можно задавать непосредственно эмитенту (Borcap2026@borets.ru).

Выпуск БорецК ЗО-26 довольно активно торгуется на вторичном рынке, доходность выпуска при цене 90,4п.п. составляет около 9,8% (спред к ГазК-26Д минус 25 б.

( Читать дальше )

Новости рынков |Механизм переуступки прав может придать импульс процессу замещения еврооблигаций - Финам

- 18 июля 2023, 15:02

- |

Указ президента от 22 мая 2023 года №364 сделал обязательным выпуск замещающих облигаций в отношении бумаг, права на которые учитываются российскими депозитариями. Еврооблигации, которые хранятся вне российской инфраструктуры (Euroclear), не подпадают под обязательное замещение по данному указу. Федеральный закон о принудительном переводе учета прав на российские ценные бумаги лишь предусматривает, что в срок до 31 декабря 2023 г. российские эмитенты могут в добровольном порядке проводить кампании по выпуску замещающих бумаг для евробондов, которые хранятся за рубежом.

Почему же государство не требует обязательного замещения и еврооблигаций, учитываемых в зарубежных депозитариях? Дело в том, что на текущий момент такой нормативный акт было бы сложно технически исполнить. Ведь из-за санкций зачастую отсутствует фактическая возможность для держателя поставить еврооблигацию, хранящуюся в Euroclear, в пользу эмитента и произвести таким образом обмен на замещающую бумагу. По-видимому, единственной рабочей альтернативой для еврооблигаций, учитываемых за рубежом, быть замещенными на локальные бумаги является уступка владельцем или лицом, осуществляющим права на евробонды, всех прав по ним в пользу эмитента взамен получения от него замещающих облигаций.

( Читать дальше )

Почему же государство не требует обязательного замещения и еврооблигаций, учитываемых в зарубежных депозитариях? Дело в том, что на текущий момент такой нормативный акт было бы сложно технически исполнить. Ведь из-за санкций зачастую отсутствует фактическая возможность для держателя поставить еврооблигацию, хранящуюся в Euroclear, в пользу эмитента и произвести таким образом обмен на замещающую бумагу. По-видимому, единственной рабочей альтернативой для еврооблигаций, учитываемых за рубежом, быть замещенными на локальные бумаги является уступка владельцем или лицом, осуществляющим права на евробонды, всех прав по ним в пользу эмитента взамен получения от него замещающих облигаций.

( Читать дальше )

Новости рынков |Результаты доразмещения ЗО ГазК-26Д - Ренессанс Капитал

- 11 июля 2023, 16:02

- |

Вчера (10 июля) Газпром Капитал опубликовал результаты доразмещения выпуска замещающих облигаций (ЗО) ГазК-26Д.

Доразмещение проходило 22 июня – 3 июля, расчёты должны были пройти до 6 июля. Всего было доразмещено довольно много бумаг – на $130 млн или около 27% от остающихся в обращении еврооблигаций. Это существенно выше, чем при доразмещениях в выпусках ГазК-31Д (с доразмещения которого начали проявляться проблемы с расчётами при поставке обмениваемых бумаг) и ГазК-28Д (12% и 11%). Всего в выпуске заместился 71% от первоначального объёма евробонда, что пока является рекордом (в долларовом перпе при первичном размещении также заместился 71% выпуска, результаты доразмещения по непонятной причине пока не сообщались).

( Читать дальше )

Доразмещение проходило 22 июня – 3 июля, расчёты должны были пройти до 6 июля. Всего было доразмещено довольно много бумаг – на $130 млн или около 27% от остающихся в обращении еврооблигаций. Это существенно выше, чем при доразмещениях в выпусках ГазК-31Д (с доразмещения которого начали проявляться проблемы с расчётами при поставке обмениваемых бумаг) и ГазК-28Д (12% и 11%). Всего в выпуске заместился 71% от первоначального объёма евробонда, что пока является рекордом (в долларовом перпе при первичном размещении также заместился 71% выпуска, результаты доразмещения по непонятной причине пока не сообщались).

Окончание доразмещения привело к снижению цены выпуска 26Д в пятницу-понедельник приблизительно на 6 п.п. до 88,75 п.п., доходность поднялась выше 10%. Существенное влияние окончания доразмещения на цену ЗО в выпусках 31Д, 28Д и 29Д проявлялось гораздо слабее, что, видимо, связано с гораздо большим объёмом доразмещения.Булгаков Алексей

( Читать дальше )

Новости рынков |Доразмещение в выпуске ЗО ГазК-30Д - Ренессанс Капитал

- 05 июля 2023, 20:46

- |

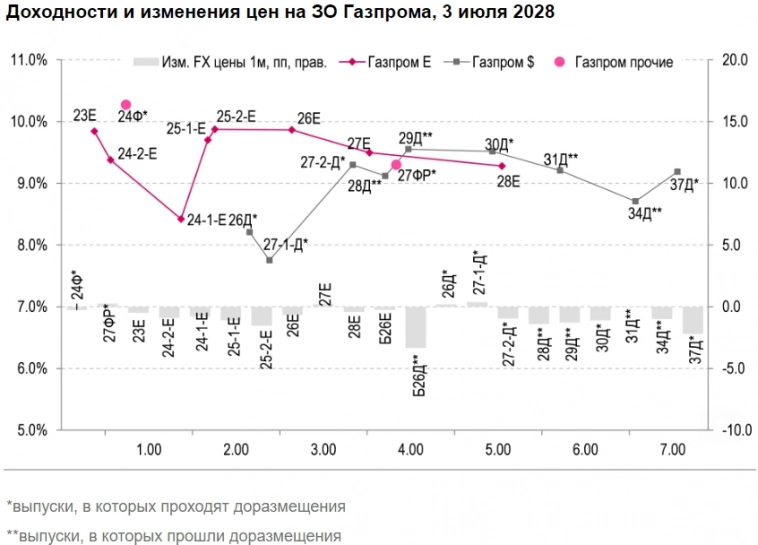

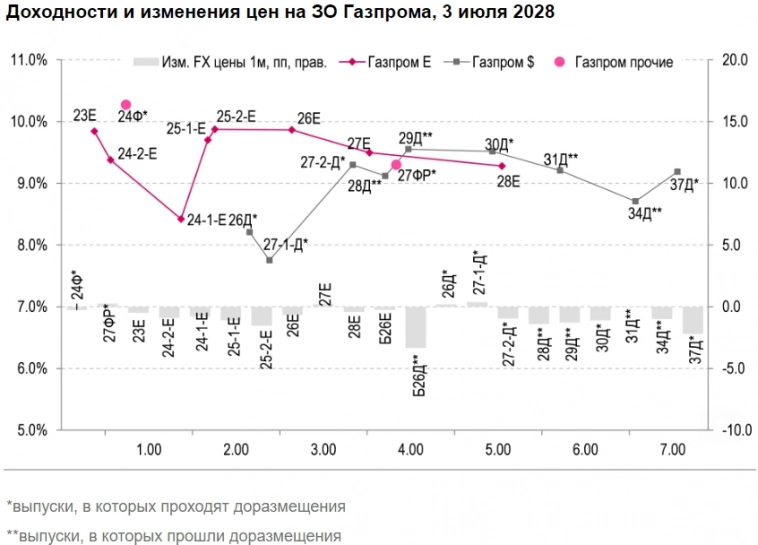

Cегодня (5 июля) Газпром Капитал начинает доразмещение выпуска замещающих облигаций (ЗО) в выпуске ГазК-30Д (замещает еврооблигации Газпром-30$). Это последний выпуск долларовых ЗО Газпрома, в котором ещё не проводились доразмещения.

Сроки: подача заявок на внебиржевой обмен – до 13 июля (т.е. 8 рабочих дней), закрытие расчётов – до 18 июля, подтверждение владения на любую дату с 19 июня по 10 июля 2023 года.

Выпуск ЗО ГазК-30Д размещался в феврале 2023 года и пока является самым большим по объёму выпуском замещающих облигаций ($1,4 млрд при коэффициенте замещения 68%).

«Ренессанс Капитал»

Источник: Cbonds, Мосбиржа, Ренессанс Капитал

Сроки: подача заявок на внебиржевой обмен – до 13 июля (т.е. 8 рабочих дней), закрытие расчётов – до 18 июля, подтверждение владения на любую дату с 19 июня по 10 июля 2023 года.

Выпуск ЗО ГазК-30Д размещался в феврале 2023 года и пока является самым большим по объёму выпуском замещающих облигаций ($1,4 млрд при коэффициенте замещения 68%).

Следующими по графику выплат купонов еврооблигаций/ЗО Газпрома идут выпуски, номинированные в евро (ГазК-23Е, 28Е и 24Е-1), в которых, видимо, будут проходить следующие доразмещения.Булгаков Алексей

«Ренессанс Капитал»

Источник: Cbonds, Мосбиржа, Ренессанс Капитал

Новости рынков |Результаты доразмещения ЗО ГазК-28Д - Ренессанс Капитал

- 05 июля 2023, 19:24

- |

Вчера (4 июля) Газпром Капитал опубликовал результаты доразмещения выпуска замещающих облигаций (ЗО) ГазК-28Д. Доразмещение проходило 16–27 июня, расчёты должны были пройти до 30 июня. Всего было доразмещено бумаг на $62 млн или около 11% от остающихся в обращении еврооблигаций, что сходно с результатами доразмещения в выпуске ГазК-31Д, в котором начали проявляться проблемы с расчётами при поставке обмениваемых бумаг. Отметим, что Газпром Капитал пока не сообщал о результатах доразмещений в выпусках ЗО ГазК БЗО-26Д (долларовый перп) и ГазК-29Д, которые завершились в 20-х числах июня.

Проведение доразмещения привело к снижению цены выпуска во второй половине июня где-то на 2 п.п. (кэш котировки соседних долларовых выпусков, где уже прошли доразмещения, повысились на 1,5 п.п.).

( Читать дальше )

Проведение доразмещения привело к снижению цены выпуска во второй половине июня где-то на 2 п.п. (кэш котировки соседних долларовых выпусков, где уже прошли доразмещения, повысились на 1,5 п.п.).

Всего после двух размещений в выпуске 28Д (первичного и доразмещения) было обменяно менее чем 50% от объёма замещаемой бумаги. Если компания ставит целью возможно большее уменьшение объёмов еврооблигаций в обращении, ей, возможно, стоит рассмотреть целесообразность проведения обменов по «переуступке прав требований».

( Читать дальше )

Новости рынков |МКБ, DME и Тинькофф планируют выпуски замещающих облигаций - Ренессанс Капитал

- 04 июля 2023, 14:51

- |

Ведомости со ссылкой на представителей компаний сообщили, что три российских юрлица «с обязательствами, связанными с еврооблигациями» – Московский кредитный банк (МКБ), DME (оператор аэропорта Домодедово) и банк Тинькофф планируют выпуски замещающих облигаций (ЗО) на свои еврооблигации.

У всех упомянутых эмитентов различный статус исполнения платежей по бумагам.

У МКБ в обращении находятся еврооблигации номиналом эквивалента $3,7 млрд, включая два выпуска субордов Т2 ($ и ₽), два выпуска перпов ($, купоны не обнулялись) и пять выпусков старших бумаг (три в $, два в €). Банк находится в списке SDN US OFAC, а его бонды не рассчитываются во внешнем периметре с мая 2023 года. Тем не менее он с осени 2022 года осуществляет платежи по бумагам, с правами, учитываемыми в российских депозитариях, и, соответственно, доля таких бумаг в структуре владения должна быть весьма большой. Купоны по перпам банк не обнулял. В настоящее время проводятся консенты в отношении всех старших выпусков. Соответственно, представляется вероятным выпуск ЗО в том числе и по «переуступке прав».

( Читать дальше )

У всех упомянутых эмитентов различный статус исполнения платежей по бумагам.

У МКБ в обращении находятся еврооблигации номиналом эквивалента $3,7 млрд, включая два выпуска субордов Т2 ($ и ₽), два выпуска перпов ($, купоны не обнулялись) и пять выпусков старших бумаг (три в $, два в €). Банк находится в списке SDN US OFAC, а его бонды не рассчитываются во внешнем периметре с мая 2023 года. Тем не менее он с осени 2022 года осуществляет платежи по бумагам, с правами, учитываемыми в российских депозитариях, и, соответственно, доля таких бумаг в структуре владения должна быть весьма большой. Купоны по перпам банк не обнулял. В настоящее время проводятся консенты в отношении всех старших выпусков. Соответственно, представляется вероятным выпуск ЗО в том числе и по «переуступке прав».

( Читать дальше )

Новости рынков |Фосагро начала обмен еврооблигаций на ЗО - Ренессанс Капитал

- 04 июля 2023, 14:38

- |

Фосагро с 3 июля проводит обмен обоих выпусков еврооблигаций (Фосагро-25 и -28, оба по $500 млн) на две серии замещающих облигаций (ЗО, серии 25Д и 28Д). Схема обмена выглядит идентичной схеме, используемой при размещениях/ доразмещениях ЗО Газпрома, т.е. для бумаг с хранением во внешнем периметре обмен будет проводиться по физической поставке бумаги, обмен по «переуступке прав» не предусмотрен. Заявки принимаются до 13 июля, расчёты проводятся до 18 июля, подтверждение владения требуется на любую дату с 19 июня по 10 июля.

Структура платежей выпускаемых ЗО идентична структурам платежей замещаемых еврооблигаций, в выпусках сохранён трёхмесячный колл-опцион на раннее погашение по номиналу (активируется на любую дату трёхмесячного периода до погашения) и не сохранены другие опционы («make whole» и др.)

Это первое размещение ЗО российской компанией «с обязательствами по еврооблигациям в обращении» после публикации майского указа об «обязательности размещения ЗО».

( Читать дальше )

Структура платежей выпускаемых ЗО идентична структурам платежей замещаемых еврооблигаций, в выпусках сохранён трёхмесячный колл-опцион на раннее погашение по номиналу (активируется на любую дату трёхмесячного периода до погашения) и не сохранены другие опционы («make whole» и др.)

Это первое размещение ЗО российской компанией «с обязательствами по еврооблигациям в обращении» после публикации майского указа об «обязательности размещения ЗО».

( Читать дальше )

Новости рынков |Минфин подготовил поправки в бюджетный кодекс о замещении суверенных еврооблигаций - Ренессанс Капитал

- 03 июля 2023, 17:25

- |

По информации Интерфакса, Минфин подготовил пакет поправок в бюджетный кодекс, которые могут быть внесены на рассмотрение думы «в ближайшее время». Поправки предполагают:

Возможность выпуска госбумаг с номиналом в иностранной валюте для замещения еврооблигаций РФ с возможным превышением программы внешних заимствований и лимита внешнего госдолга.

( Читать дальше )

Возможность выпуска госбумаг с номиналом в иностранной валюте для замещения еврооблигаций РФ с возможным превышением программы внешних заимствований и лимита внешнего госдолга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс